Unit 05-A: 地方分権に関わる政府間財政移転の課題

Unit 05-A: 地方分権に関わる政府間財政移転の課題

千葉商科大学政策情報学部准教授 小林 航

1.はじめに

地方分権に関する議論を進めていくと、機能配分と財源配分の議論に行き着く。前者については地方公共団体(地方政府)が担うべき役割は何であるかが問われ、後者についてはその役割に対応する財源をどのように割り当てるべきかが論じられる。

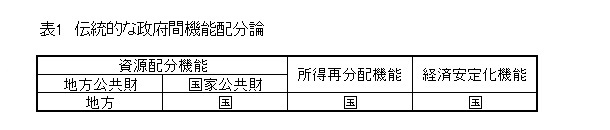

伝統的な政府間機能配分論では、表1のように「財政の三機能」という考え方に基づいて政府の役割を分類したうえで、資源配分機能のうち地方公共財の供給については地方政府が担うのが効率的である、とされる(分権化定理)。しかしながら、地域間の外部性や財政力格差を考慮すると、地方公共財の供給を地方政府に完全に任せてしまうことに対する懸念が生じ、政府間財政移転に一定の役割が期待されることとなる1)。

日本では、地方交付税と国庫支出金が代表的な政府間財政移転制度として位置付けられている。前者は使途が特定されない一般補助金であるのに対して、後者は使途が定められた特定補助金である。そして、地方交付税には財源保障機能と財政調整機能という2つの機能があると考えられているが、国庫支出金もまた財源保障機能の一翼を担っている。政府間財政移転制度に関する課題は多岐にわたるが、本稿ではこれら2つの機能に関連して、主に3つの検討課題を提示したい。

1) 「財政の三機能」に基づく政府間機能配分論と政府間財政移転に期待される役割は、いずれもOates (1972) によってまとめられている。

2. 財源保障の意義と水準

本稿で提示する第1の課題は、財源保障の意義と水準についてである。財源保障の意義については、国が地方に仕事を義務付けるという仕組みを今後も続けるべきか、という論点が最大の争点となろう。表1のように伝統的な機能配分論では、国家公共財の供給に加え、所得再分配機能と経済安定化機能も国が担うべきとされる。問題はそれらの機能を国が担う際に、地方に出先機関を作って国家公務員が実施するのと、地方公共団体に委託して地方公務員が実施するのとどちらが望ましいのかという点であり、行政分野ごとに慎重に検討されるべき課題である2)。

財源保障の水準については、必要な経費を無条件に保障するのか、それとも地方団体が標準的な経費削減努力を行った場合に必要となる経費を保障するのか、あるいは考えうる最大限の削減努力を行った場合に必要となる経費を保障するのか、といった基本的な運用方針について検討する必要がある。無条件の保障では経費の膨張が懸念されるのに対して、最小限の保障では財源が不足し、地域間の財政力格差が住民の厚生格差に直結することが懸念される。そのように考えると、標準的な保障が望ましいようにも感じられるが、その場合には標準的な努力を前提とした経費をどのように定義し、測定するかが問題となる。

地方交付税の 9 割以上を占める普通交付税は基準財政需要額から基準財政収入額を引いて残った金額(財源不足額)を交付する仕組みであり、地方交付税の財源保障機能に関する運用方針はこれらの算定方針によって具現化されている。経費の膨張を防ぎつつ財政需要をできるだけ正確に捕捉するための仕組みとして、基準財政需要額の算定においては人口や面積等の地方団体の裁量では操作しにくい変数を測定単位とし、それに標準的な経費(標準的条件を備えた団体で想定される歳出額)から割り出した単位費用と個別団体の事情を考慮する補正係数を乗じるという手法がとられている。

更に2016年度からは、一部の業務分野について民間委託や指定管理者制度の導入等によって経費を圧縮した団体の歳出額を全体の算定に反映させるトップランナー方式が導入されている。これは、標準的な財源保障から最小限の財源保障へと部分的な方針転換が図られたものと解釈することもできるが、この制度を評価する際には財源保障の適切な水準をどのように考えるか、そして地域間の財政力格差をどこまで容認するかといった論点もあわせて検討する必要がある。

2) また、地方公共財のスピルオーバー問題も重要な論点となる。これはある地域で供給された地方公共財の便益が他の地域にも波及するという問題であり、地方公共団体がその地域の住民の

厚生に対して関心や責任を持つものと考えると、他の地域に及ぶ外部便益は考慮されないため過小供給に陥ってしまうことが懸念され る。この問題に対する1つの対応策としては、定率補

助金で誘因を付与することが考えられるが、外部便益の大きさは事業ごとに異なるため、適切な補助率を算 定することは困難である。その場合、平均的な補助率を設定し、あとは地域の判

断に任せるのがよいのか、それとも国が基本計画を策定して主導的な役割を果た すのがよいのか、議論の余地が生じる。

3. 財政力の定義と指標

第2の課題は、財政力の定義と指標についてである。地方交付税の財政調整機能とは、主に地域間の財政力格差を調整するものであり3)、前述のような普通交付税の仕組みから需要格差と収入格差の調整を行っているものと解釈できる。地方税を中心とした財政収入が大きければ交付税額は小さくなり、財政需要、すなわち必要経費が大きければ交付税額は大きくなるのである。

こうした観点からは、財政需要に対してどれだけの財政収入があるかを財政力の定義として考えるのが自然に思える。実際、日本の地方財政制度においては、基準財政収入額を基準財政需要額で割った値の3か年平均を財政力指数として定義し、各地方公共団体の財政力の指標としている。しかしながら、財政需要を財政力の定義に含める、もしくは調整すべき財政力格差の一部として需要格差(費用格差)を認めることには異論もある。財政需要を正確に捕捉するには実際にかかった経費、もしくはかかる予定の経費を地方団体ごとに計上する方法が考えられるが、それでは使った分だけ受け取る額が増えることとなり、経費が膨張してしまう可能性があるからである。これは財源保障の水準をめぐる論点と同様の問題である。

他方、財政収入のみで財政力を定義するとしても、通常は人口等で割ることになる。人口で割るのは、それがその地方公共団体の財政規模を表す客観的な指標の1つと考えられるからであり、その背後では財政需要が意識されているとも解釈できる。したがって財政力を定義する際に財政需要を無視することはできないが、真の財政力を表す指標と財政調整制度が対象とする財政力が必ずしも同じものである必要はない。財政調整制度が対象とする財政力が真の財政力から乖離するとしても、それが経費膨張を防ぐための措置であるならば、合理的な制度として受け止めることも可能だからである。

3) 地方交付税の財政調整機能は、国と地方公共団体の間の財政ギャップを調整する垂直的財政調整と、地方団体間の財政力格差を調整する水平的財政調整に分けて考えることもできる。

4. 不交付団体の位置付け

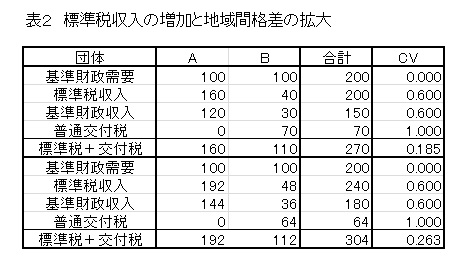

第3の課題は、不交付団体の位置付けについてである。不交付団体とは、基準財政収入額が基準財政需要額を上回るために普通交付税が交付されない団体のことであるが、不交付団体が存在する状況下では、地方税源の拡充にともなって地域間格差が著しく拡大することになる。表2はその現象を簡単な数値例で示したものである。

ここではA、Bという2つの仮想的な地方公共団体を想定し、いずれも基準財政需要を100としてある。標準税収入とは、地方税法で定められた税目を標準税率で賦課した場合にその団体が徴収することになると考えられる税収のことであり、基準財政収入はこの値に0.75を乗じて算出される4)。普通交付税は基準財政需要から基準財政収入を引いた値がプラスであればその値に、マイナスであればゼロになり、この数値例ではAが不交付団体となる。右端の列のCVは変動係数(標準偏差÷平均値)であり、各行の変数のばらつき(地域間格差)の大きさを表している。

4)実際には標準税収入のうち基準財政収入に100%算入されるものもある。また、標準税収入に基づいて基準財政収入を算定することにより、地方の独自課税 (法定外税の創設や標準税率

を超えて課税する超過課税)による税収は普通交付税の計算には反映されない。つまり、独自課税を実施しても交付税額が減ること はなく、地方交付税により独自課税の誘因を減じることがないように設計されているのである。

下段の表は各団体の標準税収入を上段の表の1.2倍に増加させたものである。全ての団体について同じ割合で税収が増加しているため税収の変動係数は変化していないが、交付税を加えた一般財源(標準税+交付税)でみると変動係数が約4割上昇している(0.185 → 0.263)。これは、税収が増加した場合に、交付団体においてはその75%分が交付税額の減少によって相殺されるのに対して、不交付団体においては増収分が100%、その団体の収入になるためである。

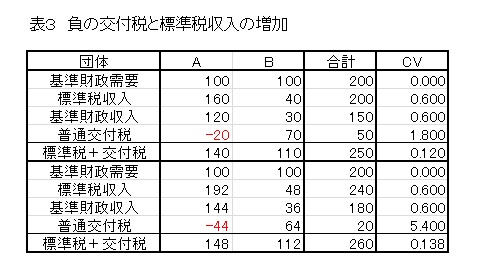

表3は、基準財政収入が基準財政需要を上回る場合にその差額(財源超過額)を負の交付税として計上したものであるが、ここでは税収増による一般財源の格差拡大効果は15%程度にとどまっている(0.120 → 0.138)。負の交付税とは、課税額がマイナスになった個人が政府から差額分を給付される制度を負の所得税と呼ぶのと同様に、基準財政需要額から基準財政収入額を引いた値がマイナスになった団体が国に差額分を納付するものである。

当然ながら、負の交付税を導入しようとすれば、該当する不交付団体からは猛烈な反発があるだろう。それ以外の方法でこの問題に対処するには、全ての地方公共団体を交付団体にするしかない。そのためには、国庫支出金の一部を地方交付税に統合して基準財政需要額を引き上げるか、地方税の一部を国税化して基準財政収入額を引き下げるといった措置が必要となるが、前者は地方交付税の財源保障機能と財政調整機能を分離するべきという機能分離論に逆行するものとなる5)。政府間財政移転に関する機能分離論は、特定の制度のなかに複数の機能が統合されていることにより、各制度の位置付けが曖昧になって説明責任が果たされにくいという問題意識が背景にある。その点については、本稿で提示した財源保障の意義と財政力の定義を再検討すべきという見解とも整合的であり、不交付団体の位置付けを含めて検討していく必要がある。

また、後者は法人住民税の一部を地方法人税という名称で国税化し、地方交付税の原資とするという近年の制度改正とも類似しているが6)、その意図は異なる。この改正のねらいは、偏在性の大きい法人住民税を国税化することによって地方税の偏在性を小さくすることに加え、地方消費税率の引き上げにより、表2のように不交付団体と交付団体の間の財政力格差が拡大するのを是正することにある。これにより、景気変動に対する安定性が高く地域間の偏在性が小さい地方消費税の比重が高まることとなるが、今後の地方税体系のあり方を考えるうえでも財政調整制度における不交付団体の位置付けについては慎重に検討すべき課題である。

5) 地方交付税の機能分離論については佐藤 (2011) を参照されたい。

6) 地方法人税は2014年10月以降に開始される事業年度から適用される。

<参考文献>

- Oates, W.E. (1972) Fiscal Federalism, Harcourt Brace Jovanovich, Inc.(米原淳七郎・岸昌三・長峯純一[訳] (1999) 『地方分権の財政理論』第一法規。)

- 佐藤主光(2011)『地方税改革の経済学』日本経済新聞出版社。